经草根调查和市场研究,CME预估2024年1月挖掘机(含出口)销量11200台左右,同比增长7%左右,环比改善。

分市场来看:

国内市场预估销量5700台,同比增长65%左右,国内市场连续2个月实现正增长。

国内市场恢复增长主要原因系同期春节、标准切换和新冠疫情放开等因素叠加导致同期基数较低等因素影响。

出口市场预估销量5500台,同比下降21%左右,降幅基本持平。

出口自2023年下半年以来,阶段性承压原因主要是同期高基数、国产品牌海外渠道补库存结束、海外产能逐步恢复、海外部分地区景气度下行等。

作为典型的投资依赖型和周期性行业,中国挖掘机械行业面临着行业周期性调整、标准升级、竞争加剧、叠加国际贸易关系复杂等诸多不确定性,近期中国挖掘机市场出现一定波动。

低基数效应明显,市场恢复正增长

2023年1月为国四排放标准实施的首月,彼时由于售价较高、市场尚需引导和培育等因素影响,挖掘机械市场销量断崖式下跌,低基数效应明显。中国挖掘机械行业目前仍处于下行周期。

挖掘机行业是典型的周期性行业,2021年5月起,市场持续调整,拐点仍需等待。

基建和房地产作为挖掘机应用两大下游需求趋弱。

基建投资作为经济的稳定器,其增速收到地方政府收支矛盾加剧等因素影响。

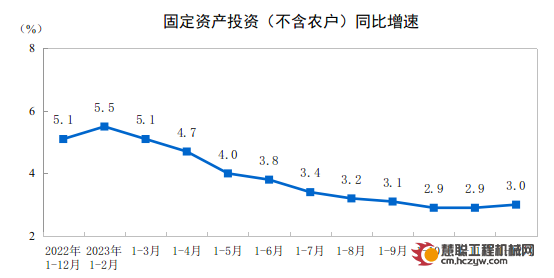

2023年,全国固定资产投资(不含农户)503036亿元,比上年增长3.0%,增速比1—11月份加快0.1个百分点。其中,制造业投资增长6.5%,增速加快0.2个百分点;基础设施投资(不含电力、热力、燃气及水生产和供应业)增长5.9%,增速加快0.1个百分点。从环比看,12月份固定资产投资(不含农户)增长0.09%。

(来源:国家统计局)

房地产消费需求及信心尚不足,恢复有待时日,叠加土地购置费及房屋新开工面积下滑,房地产行业以“保交楼”和“去库存”为主,这两点在竣工面积增速上可窥一二。虽然近来,这由政策端传导到销售端尚需要一定的时间。挖掘机多用于房地产建设前期工程,而房屋新开工面积和挖掘机销量呈较强的一致性,下滑明显。

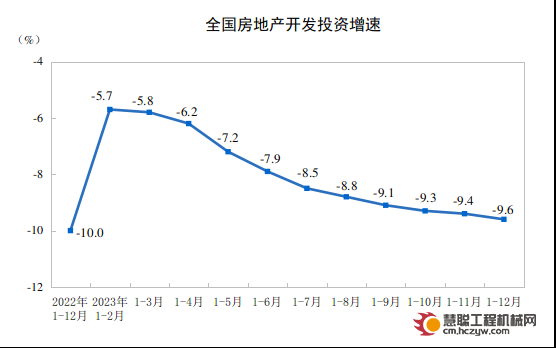

2023年,全国房地产开发投资110913亿元,比上年下降9.6%;其中,住宅投资83820亿元,下降9.3%。

2023年,房地产开发企业房屋施工面积838364万平方米,比上年下降7.2%。其中,住宅施工面积589884万平方米,下降7.7%。房屋新开工面积95376万平方米,下降20.4%。其中,住宅新开工面积69286万平方米,下降20.9%。

2023年12月份,房地产开发景气指数(简称“国房景气指数”)为93.36。

(来源:国家统计局)

房地产政策持续利好,期待开工有所改善。

2023年7月国常会通过《关于在超大特大城市积极稳步推进城中村改造的指导意见》,改造定调21个超大特大城市。8月31日,中国人民银行、国家金融监督管理总局发布《关于降低存量首套住房贷款利率有关事项的通知》。1月以来,北京、上海等多城市对“认房认贷”的政策进行优化,宽松首套房认定、信贷等政策。政策显现具有滞后性和叠加性,随着地产政策全面利好,期待未来开工将有所改善。

2023年12月,中国地区小松挖掘机开工小时数为90.7小时,同比下降3.3%。表明筑底效果尚不牢固。期待未来随着政策效应持续释放,下游开工端有所改善。

(数据来源:小松官网)

出口市场阶段性承压

2024年短期出口市场仍将阶段性承压。主要原因系全球滞胀逐步演绎经济放缓,海外部分地区景气度回落、高基数、海外渠道集中补库存。

海外经济放缓趋势越发明确,通胀压力较大,海外需求降温是大概率事件。但我国挖掘机产业供应韧性凸显,全球矿业投资以及中国与周边经济体的合作深化,会在一定程度上支撑挖掘机出口韧性,但出口下行压力仍然较大。

考虑到近期英国拟对我国挖掘机发起双方调查,同时,未来欧盟和北美地区的政策存在较大的不确定性。短期内中国挖掘机械出口市场发展或受到一定束缚。

从长远来看,国际化依旧是中国挖掘机产业的亮点,显示了中国工程机械产品在全球市场综合实力的提升。

|